2024年4月に創業100年を迎える三井住友トラスト・グループは、 長きにわたり 「信託の力」 で日本の発展に不可欠な役割を果たしてきた。

今また日本社会は、 個人における人生100年時代、 企業におけるESG経営の推進など大きな変化を迎えている。

また、 政府はデフレ脱却に向けて 「資産運用立国」 構想を打ち出し、 コーポレートガバナンス改革やNISA制度の拡充などインベストメント・チェーンの各主体への働きかけを強めている。

こうした変化の時代に三井住友トラスト・グループはどのような戦略で臨もうとしているのか。

IR部長

より “追い風” を受けやすいビジネス構造

――三井住友トラスト ・ グループは2024年4月に創業100年を迎えられます。 節目の年に、 政府の 「資産運用立国」 構想による 「貯蓄から投資へ」 の流れや、 持続的な賃金上昇を伴う本格的なデフレ脱却の動きなど、 貴社の企業価値向上の取り組みに新たな追い風が吹こうとしています。 こうしたトレンドを踏まえた貴社グループの特徴や強みを教えてください。

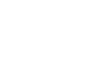

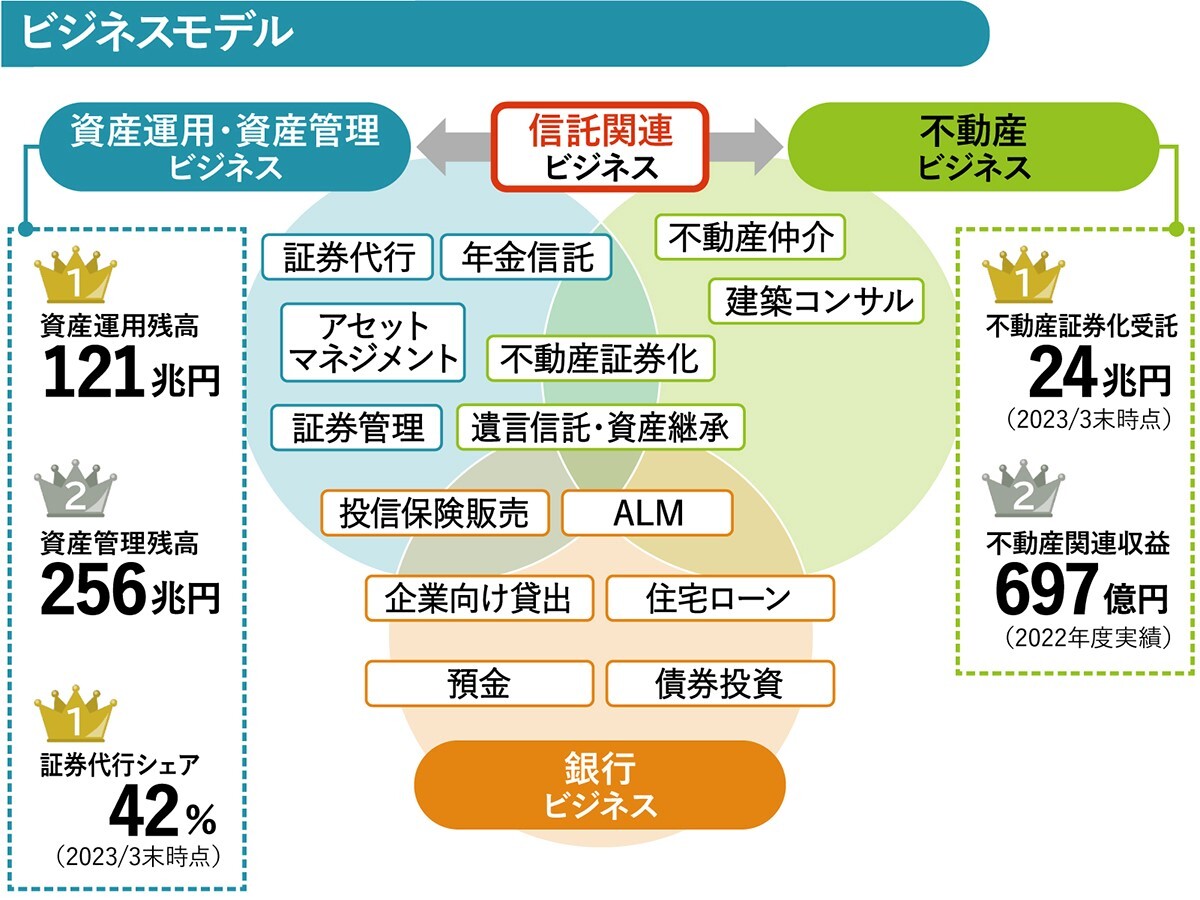

加藤 当グループの特徴は、 銀行ビジネスに加えて、 資産運用 ・ 資産管理ビジネス、 不動産ビジネスを中心とした多彩な信託関連ビジネスを、 国内最大級の規模で展開していることです。 そして、 その信託関連ビジネスからもたらされる手数料利益が全体の52.8%と高い割合を占めているという収益構造にも大きな特徴があります。

政府が掲げる 「資産運用立国」 構想などは、 金融業界にとって力強い追い風ですが、 特に当グループは、 銀行ビジネス(金融市場)、 資産運用 ・ 資産管理ビジネス (資本市場)、 不動産ビジネス (資産市場) とインベストメント ・ チェーンのあらゆるポイントでビジネスを行っているため、 この追い風をより強く受けやすい特徴があります。

グループ内では、 中核の三井住友信託銀行をはじめ、 不動産仲介大手の三井住友トラスト不動産、 また日本最大級の資産運用会社である三井住友トラスト ・ アセットマネジメント、 日興アセットマネジメントなど、 業界トップレベルの企業がビジネスを展開しています。 日本国内における投資が拡大し、 資金 ・ 資産 ・ 資本といったお金が活発に循環すればするほど、 当グループの収益機会が拡大 ・ 増加する点は、 とても大きな強みだと考えています。

金融政策の正常化への動きに関しても、 三井住友信託銀行には30兆円規模の貸出金があり、 試算では金利が0.1%上がると100億円ほど収益が増えます。 また、 資産運用 ・ 資産管理ビジネスの収益は 「取扱残高×報酬率」 で構成されるのが一般的ですので、 デフレ脱却で資産価格が上昇すれば、 取扱残高の増加に伴う収益増が期待できます。

資産運用ビジネスで最大5,000億円の投資枠

――競合他社も同様に変化の恩恵を受けるわけですが、 メガバンクと⽐較した成⻑戦略の違いについて教えてください。

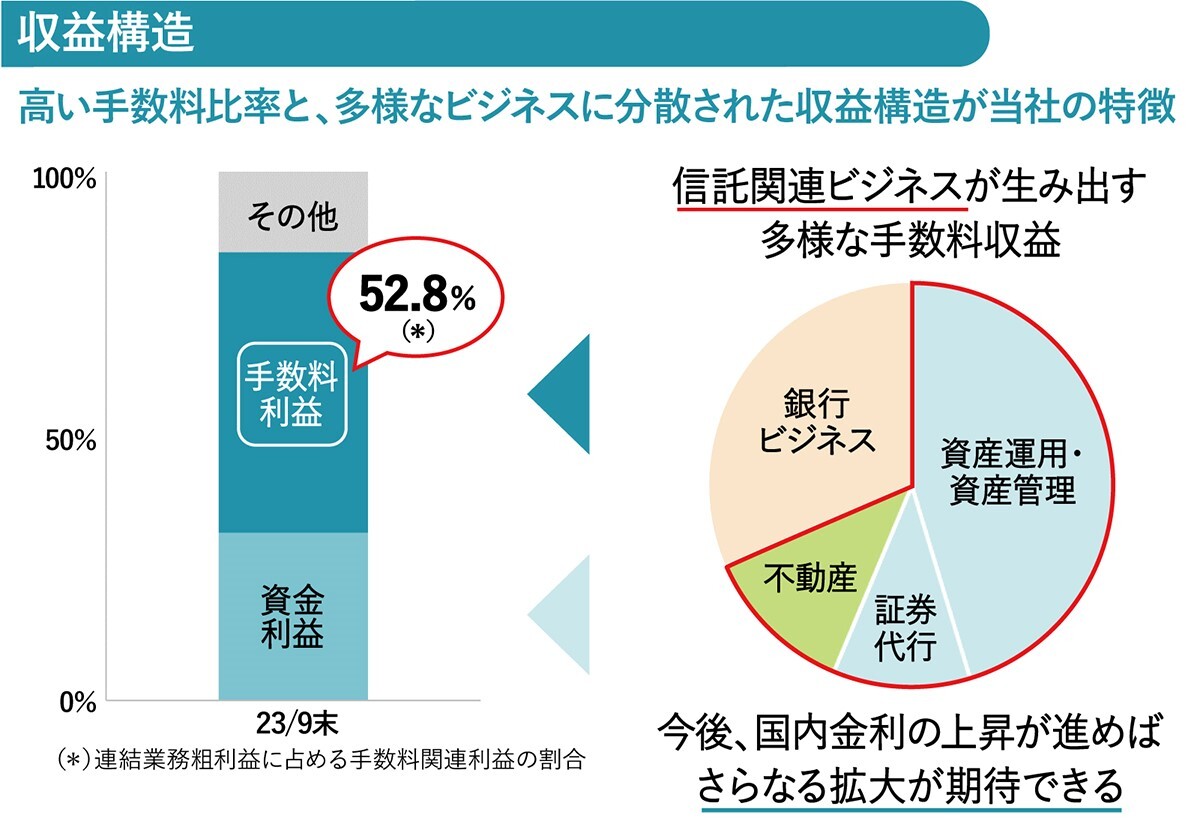

加藤 メガバンクと最も異なっているのは、 当グループが資産運用 ・ 資産管理ビジネスを成長戦略の核に置いていることです。 メガバンクも資産運用ビジネスへの関心を高めているようですが、 当グループは国内で唯一上場する信託グループとして、 商業銀行ビジネスとは一線を画す成長戦略を過去から打ち出し、 実践しています。

この資産運用ビジネスの高度化に向けて、 当グループでは2023年末に新たに最大5,000億円の投資枠を設けました。 資産運用の選択肢が多いほど、 投資家は自分に合った金融商品を選びやすくなりますので、 この投資枠も活用し、 実績あるグローバルな運用会社への投資や成長性の高い新興マネージャーの発掘 ・ 育成への投資を行い、 既存の運用会社や運用領域にとどまらない商品ラインアップの拡充を進めてまいります。 また、 運用会社の販売ネットワークもグローバルに拡大し、 グループ内外を問わず、 より多くの投資家に金融商品を提供することで収益成長を図っていく戦略です。

このように貯蓄から投資への流れは、 当グループの資産運用 ・ 資産管理ビジネスの拡大に直結しています。 多くの財務資本を必要としない資産運用 ・ 資産管理ビジネスを収益拡大のドライバーとする資本効率の高い成長戦略を着実に実行することで、 2030年度までにROE10%以上の達成を目指します。

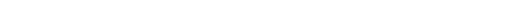

――そうした追い風が今後は期待できるわけですが、 足元の2023年度では、 2023年10月に当期純利益の予想を大幅に下方修正されました。 要因を教えてください。

加藤 下方修正の直接的な要因は、 政策保有株式の株価変動から資本を守るために取り組んでいたベア投信* の売却損失によるものです。 賃金 ・ 物価上昇や東証のPBR改善要請など、日本の株価トレンドが上方に推移していく見通しを踏まえ、 2023年度にベア投信のポジションを抜本的に見直す判断をしました。

下方修正ということでご心配をおかけしていますが、 本件は評価損を実現損に振り替える会計上の手続きであり、 資本や企業価値への影響はございません。 加えて、 株高は資産運用などのビジネス成長にプラスの効果があり、 2023年度業績も堅調に推移していますので、今年度の配当予想は変更していません。ぜひ、ご安心いただければと思います。

ベア投信の保有要因となっている政策保有株式については、 当社は2021年に 「ゼロ方針」 を公表しており、 先方企業との対話を進めつつ着実に売却を進めているところです。

※詳細は 「プレスリリース」 ならびに 「補足資料」 を参照 (クリックするとpdfファイルが開きます)

配当性向40%以上 200億円の自社株買いも

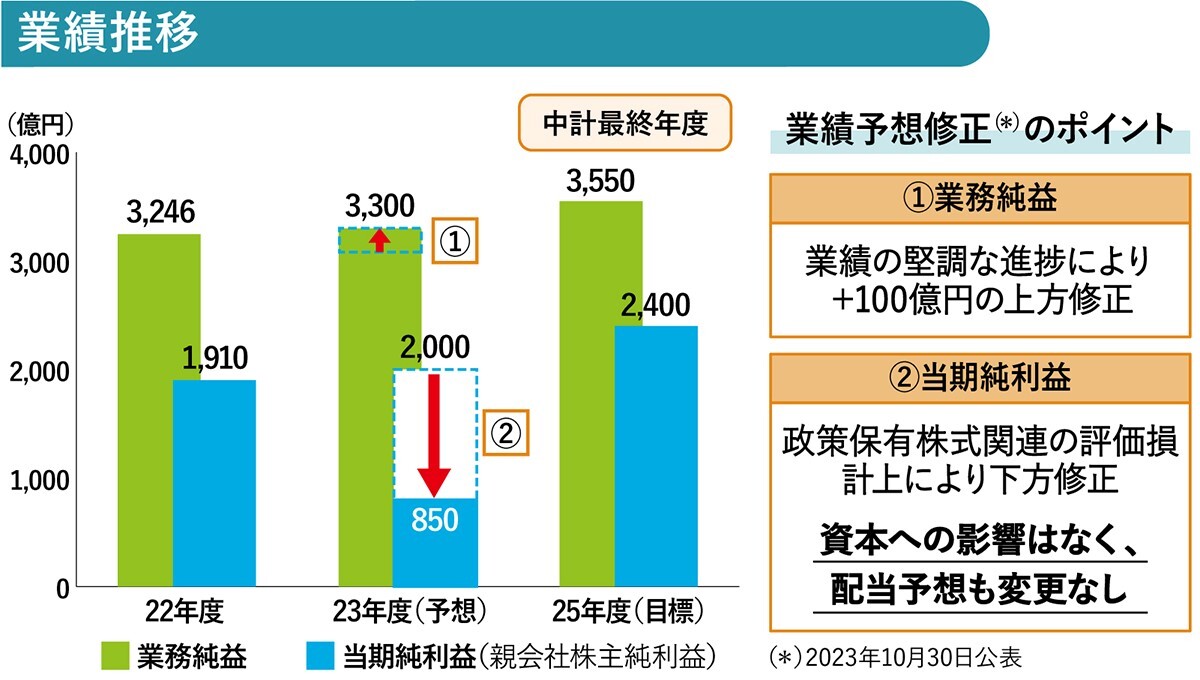

――現在、 配当利回りがかなりの高水準となっています。 株主還元についての方針と還元水準の持続性について教えてください。

加藤 持続的な成長の果実を、 配当という形で株主の皆さまに累進的に還元していくというのが当社の方針です。 利益成長に伴って、 より多くの還元を行う考えです。 この還元姿勢を明確にするため今次中期経営計画では、 これまで配当性向 「40%程度」 としていたものを 「40%以上」と改めました。

また、 自己株式取得については、 資本十分性の確保を前提として、 中長期的な利益成長に向けた資本活用と、 資本効率性の改善効果とのバランスを踏まえつつ、 機動的に実施することとしています。 直近では、 株主還元の一環として、 資本効率性の改善を目的とした200億円の自己株式取得の実施を2024年1月に公表しました。

――次の100年に向けて、 貴社グループはどのような姿を目指されますか。

加藤 グループ創業100年を迎えるにあたり、 グループのブランドスローガンとして 「託された未来をひらく」 を策定しました。 当グループの起源である三井信託は 「奉仕開拓」、 住友信託は 「信義誠実」 を設立趣意書に掲げ、 お客さまからの信頼を基に 「信託の力」 で社会課題の解決に貢献してきましたが、 ブランドスローガンはこれら創業の精神に通じるものです。

次の100年も変化の激しい時代になりますが、 そのなかで 「信託の力」 を発揮していくためには、 人材の育成がカギを握っていると考えています。 当グループの成長に欠かせない 「自律的にキャリアを形成できる人材」 を育成し、 次の100年もお客さまからの信頼を基に、 「託された未来をひらく」 使命をしっかりと担ってまいります。

●会社概要(2023年3月末日現在)

| 概要 | |

|---|---|

|

|

三井住友トラスト・ホールディングス株式会社 Sumitomo Mitsui Trust Holdings, Inc. |

|

|

銀行業 |

|

|

2002年2月 ※2011年4月商号変更 |

|

|

3月 |

|

|

東証プライム、 名証プレミア |

|

|

取締役執行役社長 高倉 透 |

|

|

2,616億8百万円 |

|

|

368,172千株 |

|

|

22,465人 (連結) |