身近な場で、 安心して取り組めるマネープラン

人生100年時代を迎え、資産形成の必要性が高まるなか、「職場つみたてNISA」の普及促進を目的としたオンラインセミナーが、2回にわたり開催されました。職場という身近な場所で安心して資産形成に取り組める「職場つみたてNISA」について、第一回のセミナーでは、未上場企業における同制度の導入事例が紹介されましたが、続く第二回では、レオス・キャピタルワークス㈱ 代表取締役会長 兼 社長 CIO 藤野英人氏と、野村證券で資産形成プランの提案に取り組む福田賢哉氏をお招きして、パネルディスカッションが行われました。

第二回のセミナーは下記の二部構成で行われました。

| 第一部 講義 資産形成をサポートする「職場つみたてNISA」 第二部 パネルディスカッション 長期分散投資で資産形成を。 『職場つみたてNISA』を上手に活用しよう |

第一部 資産形成をサポートする「職場つみたてNISA」

講師: 横田健一氏

前回開催(第一回)と同じく、ファイナンシャルプランナーで、株式会社ウェルスペントの代表取締役である横田健一氏による「職場つみたてNISA」の講義がありました。つみたてNISAの特長をiDeCoと比較しながら説明し、そのつみたてNISAを職場という場所で始めることの利点を強調。「資産形成(投資)の必要性は感じているけれど、一歩踏み出すきっかけがない」という人にとって、職場つみたてNISAはひとつのきっかけになると横田氏は言います。

●セミナーのようすは、下記URLをクリックしてご覧ください。

https://webcast.net-ir.ne.jp/02062ndtougounir2202/index.html

※再生ボタンを押した後に、 目次の 「第一部」をクリックしてください。

第二部 長期分散投資で資産形成を。 「職場つみたてNISA」 を上手に活用しよう

■ 識者2氏を迎えてのパネルディスカッション

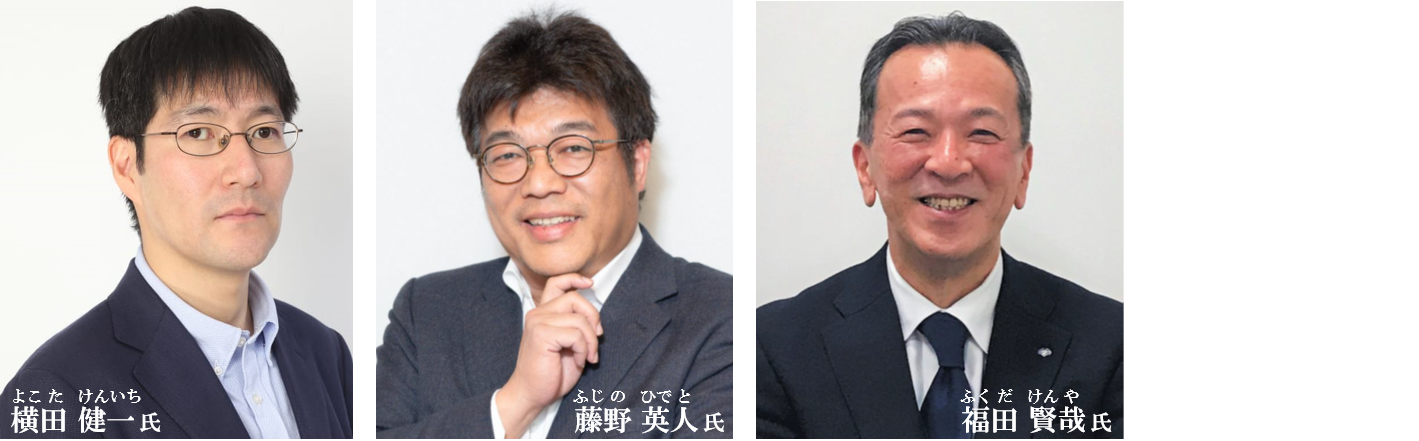

●ご登壇者

レオス・キャピタルワークス㈱ 代表取締役会長 兼 社長 CIO 藤野 英人氏

野村證券㈱ライフプラン・サービス部 コーポレート担当部長 福田 賢哉氏

ファイナンシャルプランナー、㈱ウェルスペント 代表取締役 横田 健一氏(モデレーター)

投資の3つの原則 「小さく」「ゆっくり」「長く」

横田 健一氏(以下、 横田):簡単な自己紹介を、まず藤野さんからお願いします。

藤野 英人(以下、藤野):レオス・キャピタルワークスの藤野英人です。私はレオス・キャピタルワークスを創業し、代表取締役会長兼社長CIO(最高投資責任者)として仕事をしています。この業界に入って32年経ちますが、資産形成の仕事一筋でやってきました。現状では「ひふみシリーズ」のファンドマネージャーをしています。本日は資産形成に関して皆さまに有益な話ができるようかんばります。

横田:続きまして福田さん、お願いできますでしょうか。

福田 賢哉(以下、福田):野村證券ライフプラン・サービス部の福田賢哉です。「職場つみたてNISA・iDeCo」のサポートのチームリーダーをしています。平成2年(1990年)に野村證券に入社し、調布支店長、姫路支店長、町田支店長などを経て、2018年からは、職場つみたてNISAを全国の本支店とタイアップしてお客様にご提案しています。この4年間で900社ぐらいの経営者の方、ご担当者の方と、社員の資産形成についてご提案した経験がありますので、そうした実践から学んだことなども本日お話できればと思います。

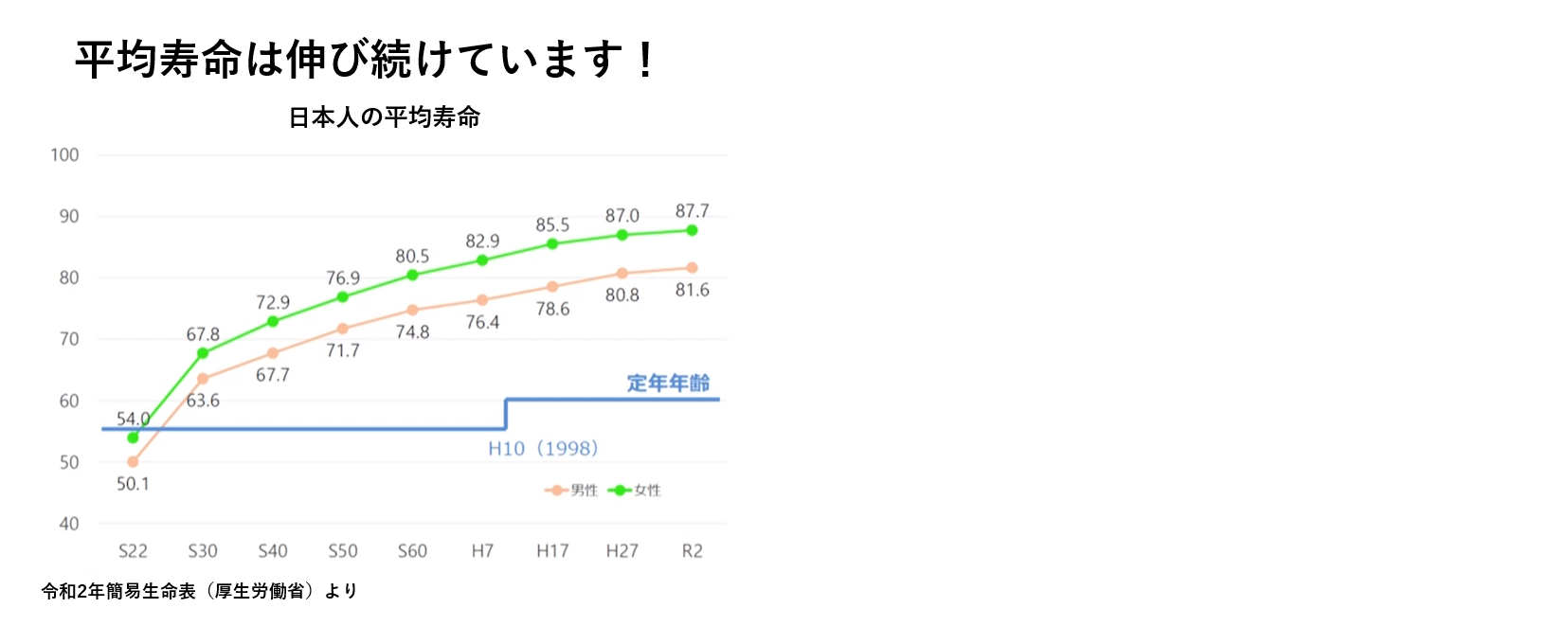

横田:ありがとうございます。(スライドを使って説明をしながら)日本人の平均寿命はこのように伸び続けていますが、元気でいくつまで生活していけるかということ、つまり「健康寿命」がますます重要になってきています。「人生100年時代」と言われている状況における資産形成の位置付けについて、藤野さんにお伺いできたらと思います。

横田:最近でこそ、つみたて投資なども色々な制度があって普及してきていますが、その一方で、「投資は怖い」「ギャンブルなのでは」といった考えの方も少なくないと思います。そういったところはいかがでしょう。

藤野:そうなんですよね。投資についてアンケートをとると、「損するかもしれない」「難しい」「こわい」といったネガティブな回答が上位を占めるのが日本の特色です。それは、今まで投資をしなくてもやってこれたという面と、色々な投資の失敗談を聞いて、こわいイメージもあったりするのでしょう。投資については、時間の考え方が非常に大事です。市場が上がった下がったという短期的な見方では、資本市場というのは不安定でよくわからないということになりますが、3年とか5年、あるいは10年というスパンでみると、かなりきれいに右肩上がりになっていて、日本も世界も非常に力強く上昇しているのです。

金融リテラシーの格差が将来の資産格差になる

横田:続きまして、 人生100年時代という中で、職域における資産形成プランや退職給付制度などについて、福田さんにお聞きできればと思います。

福田:まずは日米の家計の状況などを踏まえて、その背景についてお話をしたいと思います。1998年からの約20年間を見ると、日本とアメリカの一般家計の金融資産の差が倍以上ついてしまっています。なぜこのようなことが起きているかと言いますと、日本の場合は金融資産の半分以上を現金預金で持っていますが、アメリカでは、株式や投資信託などの証券投資が半分以上を占めているからです。アメリカやイギリスでは、会社の制度として、こうした金融資産を持つというような仕組みにしている部分が非常に大きくなっており、日本でも各企業がそういう仕組みを導入されたらいいと思っています。

スライドをご覧いただきますと、昭和45年(1970年)ごろは企業収益が増え、株価も賃金も上がっていきました。仕事をがんばれば給料も増えるという時代だったのです。バブルの崩壊以後、賃金はまだなだらかに上がっていますけれど、企業収益、株価とも落ち込みます。平成12年(2000年)ごろが大きな節目となって、企業収益が回復する中で株価も上昇しましたが、賃金は横ばいで上がらない状態が続き、今後についても賃金が上がるというのは少し考えづらいところがあります。ですから、企業の社員の資産形成の仕組みに関しても、昭和の時代とは違うものが必要になります。これからの時代は、金融リテラシーがあるかないか、その制度をうまく活用できるかどうかによって、資産形成の状況が大きく変わってきますので、会社側は単に制度を変えるというだけではなく、社員がその制度をうまく活用できる方法などを教えてあげるような時代になると思っています。

横田:金融リテラシーが今後ますます求められるという意味では、藤野さんは、多くの個人投資家の方と直接お話をされる機会が多いと思いますが、ここ10年、20年で、金融リテラシーの変化などはありますでしょうか。

藤野:大きな変化を感じるのは、若い人のほうがお金や資産形成に対するイメージが良くて、投資を実践している人も増えているということです。実際、20代、30代で個人の「つみたてNISA」を始める人が非常に増えています。それは、お金に対する意識が高まったということと、若い人のほうが日本の長期的な未来にリスクを感じているということがあるかもしれません。その面で見れば、時代が大きく変わってきたということになりますが、私が非常に懸念しているのが、これまでは所得の差が最終的に資産の格差になっていたのが、これからは金融リテラシーの差が将来の資産の格差になりそうだという点で、これは私の危機感でもあります。このような場でお話をさせていただくのも、より多くの人が金融リテラシーを高めて、金融にアクセスする手段が増えれば、結果的に金融からさまざまなメリットが享受できるということになり、そうした人が増えれば増えるほど、将来の資産格差が小さくなると考えるからなのです。

特にベテラン世代からシニア世代は、金融リテラシーにおいて課題が残るところがあるようなので、少しでもお金や資産形成に対して興味を持っていただいて、それを活用するという形になればと思います。今回のテーマのように、職場の中でさまざまな機会を提供している会社と、そうでない会社とでは、社員の金融リテラシーに格差が出てしまいかねないのですが、このことは大きな問題だと思っています。私は素晴らしい会社に投資をする投資家でもありますから、優秀な社員が安心して力を発揮できる会社と、そうではない会社だと、どちらか将来の企業価値に影響を与えるかというと、もう明らかなんですよ。その面で見ると、職場の金融リテラシーを高めて、さまざまサポートを提供していくということが、社員の安心につながりますし、それが社員の資産形成の増加につながりますから、結果的には優秀な人の採用や、その人たちが持てる力を発揮する大きなベースになります。ですから、職場つみたてNISAについては、ぜひここでご覧になっているすべての方に関心を持っていただきたいと思っています。

「長期・分散・積立」は、 成功率のかなり高い投資方法

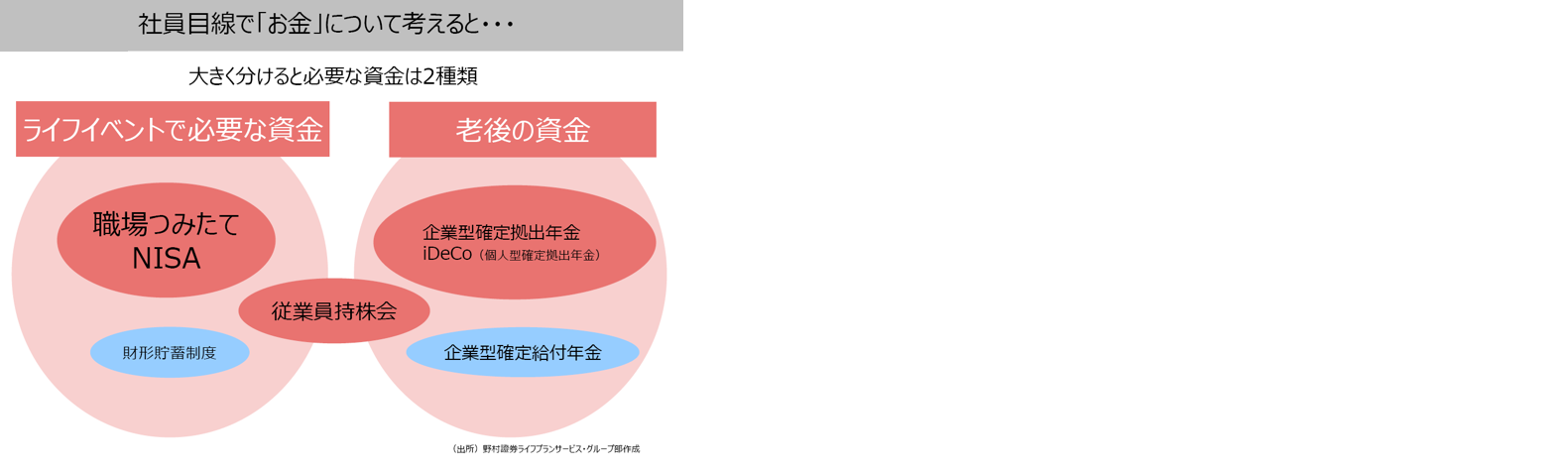

横田:続きましては、福田さんにお伺いしたいのですが、職場つみたてNISAの加入を促進するには、企業側はどういったサポート、あるいは教育を行えばよいのでしょうか。福田:社員目線でお金について考えますと、大きく分けて2種類の資金が必要になります。ひとつは、住宅を買う時の頭金や子供の教育資金、結婚資金など「ライフイベントに必要な資金」で、もうひとつは、先ほどから話題になっている「老後の資金」です。この「ライフイベントに必要な資金」を貯めるのには、財形貯蓄という制度もあるのですが、かつて5%も6%もあった利回りは今やゼロ%なので、活用している人は少なくなってきています。その財形貯蓄制度の代替手段として、私は職場つみたてNISAは非常に有効だと思います。

職場つみたてNISAは制度だとはいっても任意加入となりますので、会社側が加入を促進するには、補助(奨励金)をつけてあげるとか、給与天引きで実施すれば入金の手間が省けるなどのメリットを伝えるといいと思います。また、よく分からない、面倒だという社員の方には、制度の内容を学ぶ場を、企業側が提供したらどうでしょうか。手続き方法などについてしっかりと丁寧にフォローしてあげるといいと思います。職場で行う制度ではありますが、個人の証券口座に投資信託が積み上がってきますので、解約は自由にできるという意味でも、若い人からすると安心感があるかと思います。わかりやすいという有利さに加え、必要な情報を会社側が提供することができれば、社員の方も「入ってみようかな」と前向きになると思います。

横田:ありがとうございます。社員目線という意味では、日々お仕事で忙しくされている方は、資産形成に取り組むのがなかなか難しいかもしれません。そこで、藤野さんにお伺いしたいのですが、資産形成の世界には「長期・分散・積立」という言葉もありまして、先ほどの「小さく・ゆっくり・長く」とも重なりますが、特に分散や積立についてお聞かせいただけますでしょうか。

藤野:「長期・分散・積立」という言葉は、金融庁でも、資産形成をする上で非常に重要なキーワードだということでよく使っているようですが、私自身も「長期・分散・積立」の有効性を非常に感じています。この「長期・分散・積立」の中でも、特に「積立」というのが重要です。毎月少しずつ投資するということですが、相場というのは上がったり下がったりします。上がらないと儲かりませんから、上がったり下がったりすること自体はポジティブでもネガティブでもありません。相場が変動しないと、収益機会がないわけです。

一般的に、私自身もそうですが、投資で一番いやなことは何かというと、お金が減ることですね。お金が減る瞬間は、必ず出てきます。マーケットが下がると自分の投資しているものも減るので、そこには痛みが生じます。その痛みを和らげる方法でもあるのが、「長期・分散・積立」なのです。下がっている時でも(下がっている時だからこそ)、一定のお金を常に投資をしていくと、結果的に安いところでたくさんの口数を買うことができます。これは専門的に言うと「ドルコスト平均法」というやり方なのですが、長期的に投資をする上で非常に有効な方法とされています。「相場が下がると元本も下がるけれど、新しいお金で安くたくさん買うことができるんだ」「今は下がっているけれど、自分はちゃんとした行動をとっているから安心だ」。そのように思えることが、長く続けるためには大事なんですね。

安くなったときにコツコツ買うことによって、再び上がった時にはより大きなリターンを得ることができます。「長期・分散・積立」というのは、資産形成において非常に大きな力になるのです。毎日マーケットに張り付いて、「今が底だ!」「今が天井だ!」と見極めることができるのであれば、「長期・分散・積立」などしなくてもいいのですが、一般的に、毎日ご自分の仕事に集中されている皆さんのような方にとっては、「長期・分散・積立」は、成功確率のかなり高い投資方法なのです。

ですから、私たちは「長期・分散・積立」をすごくお薦めしていますし、政府のほうでも、つみたてNISAやiDeCoなど、積立をすることで税金面でも得になるような制度をたくさん用意しています。投資の仕方としても非常に安心感がありますし、なおかつ、国からもたくさんサポートを受けている制度を活用するということが、資産形成においては非常に重要な手段になると思っています。

横田:税制面でも非常に有利なつみたてNISAですが、実際に始めてみようとなった場合に、誰もがつまずきやすい点や、どういった商品を選べばいいのかなどを、藤野さんにお伺いできればと思います。

藤野:最初のほうで「小さく・長く・ゆっくり」というお話をしましたが、いきなり大きなお金をドーンと、もしくは毎月何万円も投資をすることで、自分の生活が苦しくなってしまうとなると本末転倒ですね。ですから、まずは自分の生活に支障がない程度のところからスタートしながら、少しずつ掛け金を上げていくというやり方をお薦めしています。

一方、多くの人がやりがちで、あまりお薦めしないのは、ほとんど変動がない、預金に近いような商品に投資をすることです。リスクがほとんどゼロに近いものを保有してしまうと、長く持っていてもリターンが出てこない。闇雲にリスクの高い商品に投資をすることは望ましくありませんが、資産形成という観点からは一定のリスクがある商品に投資をするということも重要です。小さく始めるということと同時に、ある程度リスクのある商品を組み合わせることによって、長期的にリターンの出るような構えにしておくことが大事だと思っています。

社員への投資を企業はしっかりと考えるべき

横田:ありがとうございます。続きまして、職場つみたてNISAについて、より突っ込んだお話に移っていきたいと思います。福田さんにお伺いしたいのですが、職場つみたてNISAを実際に企業が導入する場合、企業として得られる成果といいますかメリットであるとか、既存の他の資産形成制度と比べて職場つみたてNISA特有のポイントなどをお伺いできますでしょうか。福田:キャリアのプランについては社員の関心はかなり高くなってきている一方で、ライフプランについてはまだまだ疎い、という話を経営者の方からよく聞きます。社員の方に幸せに働いてもらうためには、キャリアプラニングとライフプラニングが車の両輪のように機能しなければダメだということです。たとえば、「健康経営」を標榜されている企業が心身の健康に関するいろいろな活動を取り入れていますね。そのこと自体は素晴らしいと思いますが、一方で、個人の財政状況も健康じゃないと、本当の意味での健康経営ということにならないのではないかと思います。

また、SDGsを標榜されている企業も多くなっていますが、金融リテラシーの向上を通じて国民一人ひとりが経済的に自立し、より良い暮らしを送っていくことを可能とするということ。この「自立」というのが大きなキーワードで、自分で考えないといけないという時代なのだと思います。現代社会では、誰もがお金というものに対する関わりを持つことが避けられない状況になっているので、しっかりと学んでいくことでいろいろな相乗効果が生まれると思います。単に社員の資産形成が進むだけではなく、企業としては、その他の定性面での効果も期待しているのではないかなと思います。

横田:お二人からいろいろなお話を伺ってきましたが、いよいよ最終テーマに移らせていただきます。「職場つみたてNISAの今後」ということで、福田さん、最後に総合的なコメントを伺えますでしょうか。

福田:バブル経済の崩壊後、自己資本の充実だとかコスト削減だとか、そういったことが長く叫ばれてきましたが、その間、社員への投資ということが少し劣後していた部分もあるのではないかと思っています。従業員のエンゲージメントの国際比較というところでは、「この会社に入ってよかったね」と感じられる従業員、共感できる社員の割合が、日本は5%と非常に悲しい結果になっています。これは精神論うんぬんということよりも、リストラや少子高齢化といったネガティブな言葉がずっと耳に入ってくるという部分があるかと思いますが、やはり社員への投資ということを企業はしっかり考えないといけないと思っています。

金融リテラシーに関しては、ファイナンシャル・ウェルネス・アンケートというものがありまして、社員の金融リテラシーが高いと、その企業の売上成長率も高いという結果が出ています。金融リテラシーで社員の資産形成を図るということだけではなくて、それを企業側が社員に伝えることで、個々の社員の総合力アップにつなげることが必要だと思っています。もちろん、本業を通じてのエンゲージメント向上ということが最も重要だと思いますが、本業を通じて学び、経験するということと、そこを補完する意味で、資産形成を無理のない範囲で始め、それを通じて金融に関する学びを得たり、投資を経験してみるということが社員の総合力アップにつながり、それが結果的には企業の成長発展につながると思います。

今年4月から高校の授業でも「資産形成」が必須授業になるなど、国の施策も大きく変わってきています。基本的なことを学んだ社員の方が社会人になってより一層、企業で学ぶ、そしてまた、無理のない範囲で実践していくということで、資産形成を通じての学びや経験を増やす。そのことが企業の発展につながると理解し、そこに向けて各企業が投資いただけるような機運が高まってくると、日本の未来はさらに明るいものとなってくるんじゃないかと思います。

横田:福田さん、ありがとうございます。では、藤野さん。最後になりますが、商品を作って供給するファンドマネージャーというお立場から、今回の職場つみたてNISAについて、皆さまへのメッセージをお願いします。

藤野:私は、職場つみたてNISAについては非常に期待しているんです。というのは、そもそも日本の問題は、投資をする人が少ない、資産形成に取り組んでいる人が少ないというところにあります。それがさまざまな弊害を生んでいて、投資をする人が少ないから、日本と欧米の国との資産形成の差がどんどん広がってしまっている。日本人が相対的に貧乏になってしまったのは、投資の差、資産形成の実行力の差というところにあると思っています。何らかの形で資産形成に取り組んでいる人、自ら取り組もうとしている人は2割ぐらいしかいなくて、8割の人は現預金だけということになっています。投資が不足しているということは、工場を作ったり、会社を作る力が弱いということになるので、それが日本の競争力の差になるし、個々の資産という面でも増えないということになるなど、良いことがないのです。

われわれは資産形成をサポートする資産運用会社ですが、どういうことをしなければいけないのかというと、多くの人に選ばれる商品を提供して、より多くの人に持っていただく、ということをしたいわけです。金融商品を持っている人と持っていない人の格差が、このままでは大きく出てしまいます。私は最近、「ファイナンシャル・インクルージョン(金融包摂)」と言っていますが、誰もが金融の素晴らしさを体験できる、金融商品の魅力を隅々までお届けするということがとても大事なことだと思っています。金融商品の魅力をお届けするために重要なことは、それぞれの会社でそれをお手伝いしていただくということだと思います。それをお手伝いすると、結果的に投資力が生まれて、それが世の中を動かす力になっていくということと同時に、社員自身の将来不安をなくすということになるので、一挙両得というか一石三鳥ぐらいの効果があるということになります。ぜひ、この動画をご覧になって、やはり資産形成が必要だなと思われましたら、一番信頼できる金融機関にお問い合わせいただければ、全力でサポートさせていただくということになると思います。

横田:藤野さんありがとうございました。本日は、「資産形成をサポートする職場つみたてNISAセミナー」ということで、藤野さんと福田さんにさまざまな観点からお話を伺いました。職場つみたてNISAセミナーというテーマではありましたが、日本企業が置かれている環境、そして、経営者の方々や従業員の方のお立場、日本企業を元気にする様々なヒントやキーワードなどが含まれていたのではないかと思います。これをもちまして、第二部のパネルディスカッションを終了したいと思います。藤野さん、福田さん、ありがとうございました。

❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉❉

~「職場つみたてNISAセミナー」の第二回は、示唆に富む有意義なディスカッションをもって終幕しました。

●セミナーのようすは、下記URLをクリックしてご覧ください。

https://webcast.net-ir.ne.jp/02062ndtougounir2202/index.html

※再生ボタンを押した後に、 目次の 「第二部」をクリックしてください。